Главная >

>

В помощь школьникам - Двойкам Нет

- Совокупность сложных врожденных реакций организма

- Изобарный процесс const. Законы идеальных газов. Основные

термодинамические свойства идеальных

газов

- Морфологический принцип орфографии Почему именно морфологический принцип

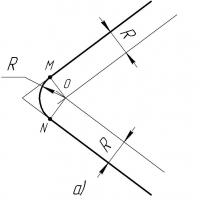

- Сопряжение прямой с окружностью

- Возвышение Вавилона, причины

- Мастер-класс «В чужой шкуре

- Моделирование как метод познания моделирование и формализация

- Законы ньютона, принцип относительности галилея, принцип суперпозиции сил

- Обзор игры император галактики

- Константин симонов - сын артиллериста

- Толковый словарь ефремовой Предложение с предлогом в силу того что

- Рунный маг (Владимир Поселягин)

- «Орудия Ночи. Орудия Ночи. Жестокие игры богов О книге «Орудия Ночи. Жестокие игры богов» Глен Кук

- Батый В ян батый скачать fb2

- «Этногенез и биосфера Земли» Лев Гумилев Л н гумилев этногенез и биосфера земли

- Нил Гейман (Neil Gaiman) Нил гейман краткая биография

- Английские глаголы, обозначающие «покидать Неправильный глагол к слову leave

- В группе или индивидуально?

- Михаил казиник - тайны гениев

- Валерий ШамбаровРусь: дорога из глубин тысячелетий

- "доходное место" Островский доходное место

- Безличные предложения в английском языке

- Мудрые высказывания о жизни

- Особенности страны чад. Официальный язык чада. Изобразительное искусство и ремесла

- Значение слова инсинуация

- Самые загадочные тайны мира, которые удалось разгадать

- Малоизвестные факты о Великой Отечественной войне

- Первое кругосветное плавание экспедиции фернана магеллана

- Что происходит с психикой человека в космосе

- «Быть за Дунаем или в Дунае Форсирование дуная

- Положение о командах и лицах, временно находящихся на корабле порядок пребывание на корабле личного состава военных образовательных учреждений

- Определение сестринского дела, его цели и задачи Год проведения первой всероссийской конференции по теории сестринского дела

- Газеты поволжья Саратовская губерния губернские ведомости 1889г январь

- Мартин лютер кинг - у меня есть мечта Сказал i have a dream

- Чувствительность и ее значение для творческой личности

- Социальные потребности человека и общества 5 социальных потребностей человека

- Определение, классификация и особенности

- Психология - это что такое?

- Концепция исторического образования, историко-культурный стандарт, умк, как условие эффективности качества обучения в условиях реализации требований фгос

- Сценарий проведения семинара-тренинга для классных руководителей материал на тему